Guía completa para obtener un préstamo empresarial con éxito

Wed | February 2025

¿Quieres llevar tu negocio al siguiente nivel? Obtener un préstamo comercial puede ser la herramienta que necesitas para expandirte, invertir en nuevos recursos o mejorar tu flujo de efectivo. Pero antes de acceder al financiamiento, es fundamental entender cómo funcionan las reglas del juego y qué criterios utilizan los prestamistas para evaluar tu solicitud.

Los prestamistas no solo analizan si necesitas dinero, también evalúan si puedes administrarlo de manera responsable. En función de esta evaluación, determinan si pueden aprobar tu préstamo, cuánto capital puedes recibir y bajo qué condiciones.

Si llegaste aquí con la pregunta: ¿es difícil obtener un préstamo empresarial? La respuesta depende de varios factores clave, que analizaremos paso a paso en este artículo. Entre los más importantes se encuentran:

Tu historial crediticio

Los ingresos de tu negocio

El tiempo de operación de tu empresa

La garantía o colateral disponible

La buena noticia es que no necesitas cumplir con todos los requisitos al pie de la letra. Algunos factores pueden tener más peso que otros, dependiendo del tipo de financiamiento al que apliques. En esta guía, te explicamos los cuatro requisitos clave que los prestamistas analizan y te brindamos consejos prácticos para mejorar tus posibilidades de aprobación.

4 factores clave para aplicar por un préstamo empresarial

Ahora que sabes qué aspectos consideran los prestamistas al evaluar una solicitud de crédito, profundicemos en los cuatro requisitos clave que pueden influir en tu aprobación.

1. Tu historial crediticio personal y comercial

Cuando solicitas financiamiento, los prestamistas analizan tu puntaje de crédito personal y comercial para evaluar cómo manejas una deuda y determinar el nivel de riesgo que representa prestarte dinero. Es como tu carta de presentación, la primera impresión que das a los prestamistas.

Dependiendo del prestamista y del tipo de financiamiento, podrían considerar solo tu crédito personal, solo el crédito comercial o ambos. Veamos cómo tu puntaje de crédito personal y comercial influyen en la evaluación de tu solicitud y qué alternativas tienes si aún estás construyendo tu historial.

Tu puntaje de crédito personal

El puntaje de crédito personal (FICO), con el que probablemente ya estés familiarizado, refleja tu responsabilidad individual con las deudas y cómo manejas pagos personales, como tarjetas de crédito y préstamos personales.

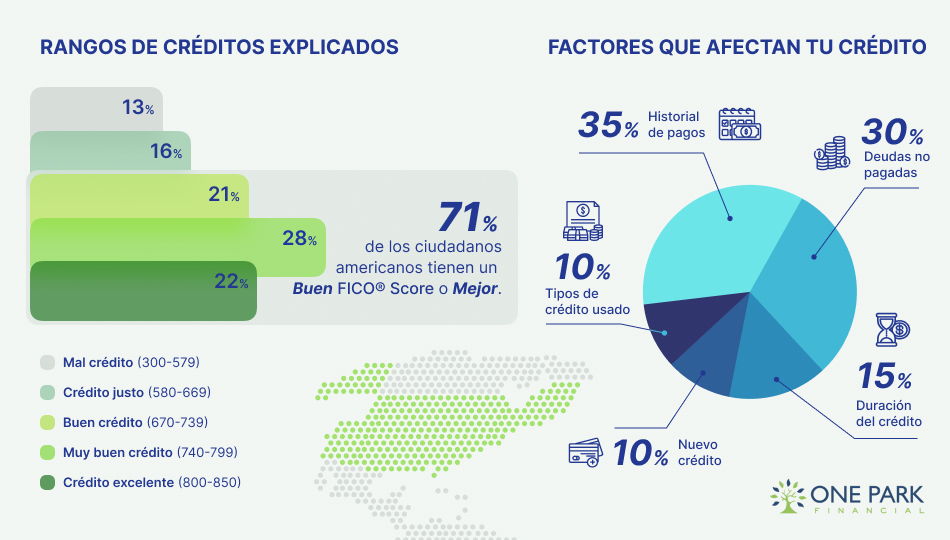

Este puntaje se basa en varios factores, entre ellos:

Historial de pagos: ¿Has pagado tus deudas a tiempo?

Cantidad de deuda actual: ¿Cuánto debes actualmente?

Tiempo de historial crediticio: ¿Desde hace cuánto tiempo usas crédito?

Tipos de crédito utilizados: ¿Usas diferentes tipos de crédito (tarjetas, préstamos, líneas de crédito)?

Si aún estás construyendo tu crédito, en la siguiente imagen te explicamos los rangos de crédito y los factores que pueden influir en tu puntaje, junto con su porcentaje de importancia.

Los bancos y prestamistas tradicionales, como Wells Fargo y Bank of America, suelen tener criterios que dan prioridad a solicitantes con un puntaje de crédito alto. Sin embargo, no es el único criterio que los prestamistas consideran.

Dependiendo del tipo de financiamiento, algunas entidades pueden ser más flexibles y dar mayor importancia a otros aspectos, como la estabilidad y los ingresos de tu negocio.

Así que, si te estabas preguntando si es posible obtener financiamiento con un crédito justo o malo, la respuesta es sí. Existen opciones diseñadas para emprendedores que demuestran ingresos estables.

Requisitos mínimos de puntaje de crédito según el prestamista

Para poner esto en perspectiva veamos los requisitos mínimos de puntaje de crédito para distintos programas de préstamos comerciales:

Prestamista | Puntaje crediticio personal mínimo requerido |

Bank of America (todo tipo de financiación empresarial) | 700 |

Línea de crédito sin garantía de Wells Fargo | 680 |

Línea de crédito de American Express | 660 |

Préstamos de la SBA | 660 - 615 (dependiendo del tipo de préstamo) |

Bluevine | 625 |

Fundbox | 600 |

One Park Financial | 500 |

Si tu puntaje es inferior a estos valores, no significa que no puedas obtener financiamiento, pero sí podría ser más costoso o requerir otras condiciones, como ingresos más altos o garantías adicionales.

Tu puntaje crediticio comercial

Además del crédito personal, algunos prestamistas también evalúan tu puntaje de crédito comercial, el cual refleja la salud financiera de tu empresa. ¿Cuál es la diferencia entre crédito personal y comercial?

Puntaje de crédito personal: Mide tu historial de pagos y manejo de deudas a nivel individual.

Puntaje de crédito comercial: Evalúa cómo administras las cuentas y pagos de tu empresa.

Al igual que el crédito personal, el puntaje de crédito comercial es una medida numérica de solvencia, pero su escala generalmente va de 0 a 100.

Los modelos de calificación crediticia comercial más comunes incluyen:

Dun & Bradstreet PAYDEX: Puntajes de 0 a 100 (80+ indica bajo riesgo).

FICO SBSS: Puntajes de 0 a 300 (mínimo de 140 para préstamos SBA 7(a)).

Intelliscore Plus de Experian: Puntajes de 0 a 100 (76+ es preferido por prestamistas).

Informe de crédito comercial de Equifax: Puntajes de 101 a 992 (570+ es el mínimo que suelen considerar los prestamistas).

Si aún no has empezado a construir tu crédito comercial, nunca es tarde para hacerlo. Tener un buen historial puede abrirte muchas puertas al financiamiento y permitirte obtener mejores condiciones de préstamo, como menores tasas de interés o plazos de pago más largos.

Por aquí te dejamos este recurso: Cómo construir crédito empresarial para tu negocio paso a paso. En esta guía encontrarás los pasos esenciales para establecer un crédito sólido y cómo este puede impulsar el crecimiento de tu negocio.

Agencias de informes de crédito comercial

Por el momento si quieres consultar y mejorar tu puntaje de crédito comercial, puedes recurrir a las siguientes agencias de informes:

Agencia | Costo de acceso a los informes |

Dun & Bradstreet | Informes limitados gratuitos. Planes pagos entre $15 y $30/mes. Necesitas tener un número DUNS® para empezar a construir tu crédito comercial. |

Equifax | Informe individual: $99.95 Paquete de cinco reportes: $399.95. Informes gratuitos disponibles si solicitas crédito activamente. |

Experian | Plan anual: $199 Informe individual: $49.95. |

Nav | Acceso gratuito a resúmenes y herramientas para mejorar el crédito empresarial. |

Consultar tu puntaje regularmente te permitirá hacer ajustes y mejorar tu perfil financiero antes de solicitar un préstamo.

Tener un buen historial crediticio sin duda te da una ventaja al solicitar un préstamo, pero no es el único factor que importa. Los prestamistas también evalúan la salud financiera de tu negocio, y para ello, analizan tus ingresos y flujo de efectivo.

Continuemos para descubrir cómo demostrar la estabilidad de tu empresa y aumentar tus posibilidades de obtener el financiamiento que necesitas.

2. Ingresos comerciales y flujo de efectivo

Un ingreso mensual estable o en crecimiento puede compensar otros factores, como un puntaje de crédito bajo, ya que demuestra que tu negocio genera flujo de efectivo constante y tiene la capacidad de pagar un préstamo.

En otras palabras, los prestamistas buscan asegurarse de que tu negocio genera suficientes ingresos brutos (facturación) para cubrir deudas, inversiones y costos operativos. Para ello, analizan tus ingresos y flujo de efectivo para determinar tu capacidad de pago.

Si tu negocio tiene solo uno o dos meses de operación, obtener financiamiento puede ser complicado a menos que tengas un historial crediticio sólido o garantías adicionales (que vamos a analizar más adelante).

Sin embargo, algunas opciones de financiamiento son más accesibles si tu empresa cumple con estos requisitos:

Tiene al menos tres meses operando

Genera $7,500 o más al mes en ingresos brutos

En estos casos. Existen programas que ofrecen financiamiento en línea para apoyar a pequeños negocios en crecimiento, con requisitos más flexibles y procesos ágiles.

Requisitos mínimos de ingresos según el prestamista

Para darte una idea de lo que buscan los prestamistas, aquí te dejamos algunos ejemplos de requisitos mínimos de ingresos por programa de préstamo:

Programa | Requisito de ingresos mínimos |

Línea de crédito comercial de Bank of America | $100,000 en ingresos anuales |

Préstamos de la SBA | $50,000 en ingresos anuales promedio |

Línea de negocios de American Express | $36,000 en ingresos anuales |

FundBox | $30,000 en ingresos anuales |

BlueVine | $10,000 en ingresos mensuales |

One Park Financial | $7,500 en ingresos mensuales |

Recuerda que estos montos son solo ejemplos y pueden variar según el prestamista, el tipo de financiamiento y tu situación específica. Antes de presentar tu solicitud, verifica los requisitos actualizados en el sitio web del prestamista.

Cómo demostrar los ingresos de tu negocio

Para comprobar los ingresos de tu negocio, es posible que necesites presentar los siguientes documentos:

Estados de cuenta bancarios: Generalmente, de los últimos 3 a 12 meses para confirmar los depósitos y permitir que los prestamistas analicen tu flujo de efectivo.

Facturas y recibos: Estos pueden aportar evidencia del capital que entra por tus ventas recientes e ingresos.

Estado de ganancias y pérdidas (P&L): Tu estado de pérdidas y ganancias es un informe financiero que resume las ganancias y gastos de tu negocio en un período determinado.

Declaraciones de impuestos: En algunos casos pueden solicitarte que des tus declaraciones de últimos 1 o 2 años para demostrar ingresos consistentes.

Si tienes estos documentos a mano, el proceso de aplicación será mucho más rápido. Además, le mostrarás a los prestamistas que tienes control sobre las finanzas de tu negocio, algo que siempre es un punto a favor.

Ahora, pasemos a otro factor clave: el tiempo en operación de tu negocio y por qué los prestamistas lo analizan antes de aprobar un préstamo comercial.

3. Tiempo en operación

El tiempo que tu negocio ha estado operando es otro factor clave que influye en tu solicitud de financiamiento. ¿Por qué es importante? Porque demuestra estabilidad.

Cuanto más tiempo haya estado tu negocio en el mercado, menor será el riesgo percibido por los prestamistas. Esto es especialmente cierto para las empresas con varios años de operación, ya que indica que han superado los desafíos iniciales y han construido una base sólida para crecer.

Y, por supuesto, cuanto más estable parezca tu negocio, más fácil será acceder a financiamiento—al menos con los prestamistas tradicionales, que generalmente no asumen riesgos con empresas nuevas.

Al igual que ocurre con los requisitos de buen puntaje de crédito (+660) y altos criterios de ingresos (al menos $100,000 anuales), los bancos y prestamistas tradicionales suelen requerir al menos dos años de operación para aprobar un préstamo comercial. En algunos casos, pueden exigir hasta tres años.

¿Tienes una startup? Si tu negocio está en sus primeras etapas pero muestra un crecimiento estable, sí existen opciones para ti.

Hay prestamistas alternativos que están dispuestos a invertir en tu éxito. De hecho, esta guía fue creada para ayudarte a explorar todas tus alternativas, no para desanimarte.

Porque, al final del día, toda buena idea de negocio merece una oportunidad, ¿no es cierto?

Requisitos de tiempo en operación según el prestamista

Para ayudarte a entender mejor qué opciones tienes, aquí te dejamos una tabla con los requisitos de tiempo en operación según el tipo de prestamista:

Prestamista | Tiempo mínimo en el negocio requerido |

Préstamos de la SBA | 2 años |

Línea de crédito comercial de Bank of America | 2 años |

Línea de crédito comercial American Express | 1-2 años |

BlueVine | 12 meses |

FunBox | 6 meses |

One Park Financial | 3 meses |

Como ves, los prestamistas alternativos pueden aceptar negocios con menos tiempo en el mercado, lo que te abre nuevas oportunidades si aún estás en la fase inicial.

Hasta ahora, hemos analizado la importancia del historial crediticio, los ingresos y el tiempo en operación. Sin embargo, estos no son los únicos factores que los prestamistas toman en cuenta.

Algunos también pueden requerir una garantía personal para asegurar el préstamo. Veamos qué significa esto y cómo puede impactar tus opciones de financiamiento.

4. Garantía personal y colateral

Otro factor que puede influir en tu solicitud de financiamiento es la garantía personal o colateral.

No siempre es un requisito obligatorio, pero entender cómo funciona puede ayudarte a obtener mejores condiciones o encontrar opciones que no la exijan.

Veamos qué significa cada tipo de garantía y cómo puede impactar tus opciones de financiamiento.

¿Qué es una garantía colateral?

Una garantía colateral es un activo que puedes ofrecer como respaldo del préstamo. Si no cumples con los pagos, el prestamista tiene derecho a tomar el activo para recuperar su dinero.

Ejemplos de garantías colaterales incluyen:

Bienes raíces comerciales (propiedades, terrenos).

Equipos y maquinaria.

Vehículos comerciales.

Inventario de productos.

Cuentas por cobrar (dinero que tus clientes te deben).

Dado que la garantía reduce el riesgo para el prestamista, los préstamos garantizados (respaldados por activos) suelen ofrecer tasas de interés más bajas y mejores condiciones.

¿Qué es una garantía personal?

En lugar de exigir una garantía colateral, algunos prestamistas pueden solicitar que garantices el préstamo con tus propios bienes personales.

Esto significa que, si tu empresa no puede pagar el préstamo, el prestamista puede reclamar activos personales, como:

Tu casa.

Tu auto.

Tus ahorros personales.

Incluso si tu negocio está registrado como LLC o corporación, es posible que necesites proporcionar una garantía personal, especialmente si tu empresa es nueva o tiene un historial crediticio limitado. Los prestamistas buscan asegurarse de que estás comprometido con la devolución del préstamo.

¿Qué pasa si no tengo garantía?

No todos los prestamistas requieren que respaldes tu préstamo con activos. Existen opciones de financiamiento diseñadas para empresarios que buscan capital sin comprometer bienes personales o comerciales.

Este tipo de financiamiento, conocido como préstamo sin garantía, suele ofrecer procesos de aprobación más rápidos, a veces en cuestión de días. Eso sí, ten en cuenta que los costos de capital pueden ser más altos, ya que el prestamista asume un mayor riesgo al no contar con una garantía.

Si planeas utilizar este capital para hacer crecer tu negocio, explorar opciones de financiamiento sin garantía puede ser una excelente alternativa.

Opciones de financiamiento sin garantía

A continuación, te mostramos algunos prestamistas que apuestan por el crecimiento de los pequeños negocios:

Programa | Montos de Financiación Empresarial |

One Park Financial | $5,000 - $500,000 |

BlueVine | Hasta $250,000 |

OnDeck | $5,000 – $250,000

|

Fundbox | Hasta $150,000 |

Programa de préstamos SBA 7(a) | Hasta $50,000 |

Ahora sabes que no todas las opciones de financiamiento requieren una garantía personal o colateral. La clave está en elegir la opción que mejor se adapte a tu negocio, tu capacidad de pago y tus planes de crecimiento.

Tu próximo paso hacia el financiamiento

Obtener financiamiento para tu negocio puede parecer un desafío, pero ahora tienes una visión clara de los factores que los prestamistas evalúan. Desde tu historial crediticio e ingresos, hasta el tiempo en operación y la posibilidad de ofrecer una garantía, cada elemento puede influir en tu aprobación.

La clave está en prepararte bien antes de presentar tu solicitud. Aquí tienes algunos pasos que pueden ayudarte a aumentar tus posibilidades de éxito:

Revisa tu puntaje de crédito y, si es necesario, trabaja en fortalecer tu historial.

Evalúa tus ingresos y flujo de caja para asegurarte de que puedes manejar los pagos del préstamo.

Verifica cuánto tiempo lleva operando tu negocio y reúne documentos como licencias comerciales o declaraciones fiscales.

Determina si puedes ofrecer una garantía o si prefieres opciones de financiamiento sin respaldo de activos.

Investiga y compara opciones de financiamiento. En esta guía te hemos dado varias alternativas para ayudarte a comenzar tu búsqueda.

Si ya tienes estos puntos cubiertos, estás listo para dar el siguiente paso. El financiamiento adecuado puede ser la clave para impulsar el crecimiento de tu negocio y ayudarte a alcanzar tus objetivos financieros.

El siguiente paso está en tus manos. ¡Te deseamos mucho éxito!

Descargo de responsabilidad: El contenido de esta publicación se ha elaborado únicamente con fines informativos. No pretende proporcionar ni debe ser considerado como asesoramiento fiscal, legal o contable. Consulte con su asesor fiscal, jurídico y contable antes de realizar cualquier transacción.